Special Feature

ブロードコムによる巨額買収 ヴイエムウェアの今後に控える二つのシナリオ

2022/06/13 09:00

週刊BCN 2022年06月13日vol.1926掲載

約7兆7500億円という巨費を投じて行われる、ブロードコムによるヴイエムウェアの買収。さまざまな企業を傘下に収めて収益性を急速に高めてきたブロードコムは、その手法を企業向けヴイエムウェアにも適用しようと考えているが、株式市場と技術コミュニティの間で評価は真っ二つに割れている。ヴイエムウェアは今後どのようなシナリオをたどるのか考察する。

(取材・文/日高 彰)

株式市場は巨額買収に好感

CAテクノロジーズ、シマンテックと、ソフトウェア企業の大型買収を続けてきたブロードコムが、次に触手を伸ばすのはヴイエムウェアだ--。米通信社のブルームバーグがこう伝えたのは米国時間5月22日。4日後の26日に両社から買収取引が正式発表されると、報道前に1株95ドル前後で推移していたヴイエムウェア株は130ドル近辺まで急騰。ブロードコム株も前日比3.6%高となり、株式市場は同社のM&A戦略を歓迎した。

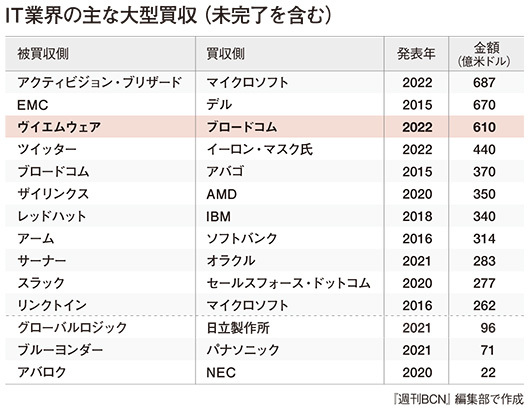

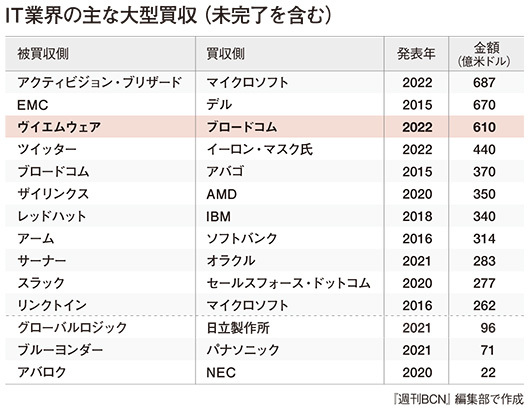

買収金額は610億ドル(約7兆7500億円)。今年は、マイクロソフトによるゲーム会社アクティビジョン・ブリザードの買収(687億ドル)が発表されているが、ブロードコムはヴイエムウェアの純負債80億ドルを引き受けるとしており、実質的な金額は上回る。成立すれば、IT業界(通信事業者を除く)の買収では過去最大の規模となる(図参照)。

サーバー仮想化製品のパイオニアであるヴイエムウェアは1998年設立。2004年にストレージ大手のEMCに6億2500万ドルで買収され、15年からはEMCを買収したデル(現デル・テクノロジーズ)の傘下となっていた。デルはEMCの買収に670億ドルを投じたが、EMCが持つ最大の資産がヴイエムウェアだったとされる。言わば、ヴイエムウェアを担保として資金を調達し、自社が得意とするサーバーと、EMCのストレージ事業の統合を図った格好となる。

その後21年に、デル・テクノロジーズは自社グループからのヴイエムウェアの分離(スピンオフ)を実施。このときにヴイエムウェアが実施した特別配当を、EMC買収時に膨れ上がった負債の一部の返済に充てている。デル・テクノロジーズのマイケル・デル会長兼CEOはスピンオフ後もヴイエムウェア株の40.2%を保有し続けていたが、今回ブロードコムの買収に応じることで、ヴイエムウェアを完全に手放すことになる。ブロードコムはヴイエムウェアの株主に1株あたり142.50ドルを提示している。これは買収の話が報道される前の市場価格の1.5倍にあたり、大幅なプレミアムを乗せたかたちだ。

ジョー・ベダ氏が率いるヘプティオを買収するなど、

オープンソースのクラウドネイティブ技術への投資を強化していた

ブロードコムから他社製品へ 切り替えるパートナーも

この買収が市場関係者に支持される一方、ヴイエムウェアの製品を扱い続けてきた技術者たちの心境は複雑だ。「見るに堪えない」「悲しいニュースだ」「一つの時代が過ぎ去った」--買収のニュースを伝えた米ヴイエムウェアのツイッターアカウントには、否定的な返信が相次いだ。なぜ、市場と技術コミュニティの間でここまで評価が分かれるのか。

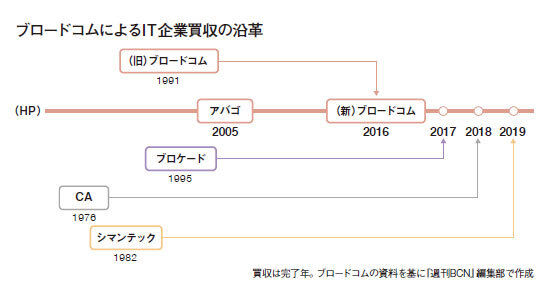

ブロードコムの主力事業は、ネットワーク機器や組み込みシステム向けの半導体チップだ。同社の起源は、61年に立ち上がったヒューレット・パッカードの半導体事業で、事業体の変遷を経て、05年からは独立企業のアバゴ・テクノロジーとして運営されていた。その後アバゴは16年に、同業のブロードコム(旧会社)を370億ドルで買収し、社名を変更した新生ブロードコムとして拡大路線にかじを切る。成立しなかったものの、17年には競合の半導体企業であるクアルコムに1300億ドルという超巨額の買収提案を行うなど、M&Aを成長戦略の中心とする姿勢をより明確化していく。

ブロードコムは18年にCAテクノロジーズを189億ドルで、19年にシマンテックの法人向け事業を107億ドルで買収し、ソフトウェアの市場に本格進出する。これらのビジネスを合わせると、ブロードコムの21年10月期の売上高は全体の26%がソフトウェアによるものとなっており、ソフトウェアを半導体に続くもう一つの柱として育てるという計画は着々と実現しつつある。

だが、前出のコミュニティからの反発は、まさに同社が近年力を入れているソフトウェア事業の方向性によるものだ。ブロードコムは買収した企業の収益性を高めるため、統合後に強烈なコスト削減を実施する方針で知られる。CA、シマンテックとも、ブロードコム傘下となった後はコスト要因であるマーケティング活動を大幅に縮小しており、市場における存在感の低下は否めない。日本市場におけるパートナー向けの営業活動も下火となっており、それまで両社製品を国内で販売していたパートナーの間でも、代替となる他社製品の提案に切り替える動きが出ているという。

それでもブロードコムのソフトウェア事業が価値を生み出し続けている理由としては、大口のユーザー企業にとっては同社製品が生命線となっていることが挙げられる。CAはミッションクリティカルな基幹システムを動かすメインフレームの運用・管理に欠かせない製品を提供している。シマンテックはセキュリティソフトだけで見れば乗り換え先は豊富だが、同社の広範な製品ポートフォリオで守りを固めた大企業は、他のプラットフォームへの乗り換えは容易ではない。盤石な顧客基盤に支えられていることが、ブロードコムの収益の強力なエンジンとなっている。

多くの企業において仮想化基盤とされているヴイエムウェアは、CAやシマンテック以上に、ユーザーにとっては「替えの効かない」ソフトウェアであり、今後も中期的に大きな収益を生み出すことが期待される。しかし、ブロードコム傘下となりコスト圧縮のプレッシャーが強くなると、先の2社のように、各国市場で行われてきた手厚いマーケティング活動がストップする可能性がある。ひいては、技術的なサポートや将来に向けた研究開発といった投資が先細りになることをおそれ、エンドユーザーである技術コミュニティからは懸念の声が上がっているとみられる。

コスト削減の先にイノベーションを描けるか

ヴイエムウェアの今後に訪れるシナリオを、ユーザーやパートナーにとって悲観的なものと、楽観的なものの2パターンに分けて描いてみたい。まずは悲観的なシナリオだ。ブロードコムは買収の発表にあたって公開した資料の中で、ヴイエムウェアの22年1月期に47億ドルだった同社のEBITDA(償却前営業利益)を、買収後わずか3年以内に8割増の85億ドルまで引き上げる目標を掲げている(ヴイエムウェアの22年1月期の売上高は129億ドル)。ブロードコムは同じ資料の中で、「慎重なゴー・トゥー・マーケット(市場進出)投資と、既存顧客へのフォーカス」を通じた営業・マーケティングの効率化を利益向上策の一つとして挙げており、同部門についてリストラを図る可能性がある。ヴイエムウェアの従業員はグローバルで3万7500人だが、これは約2万人とされるブロードコムよりも明らかに大きく、ブロードコムが目指す収益性とは相容れないものだ。

R&Dについても暗雲がある。ブロードコムは研究開発へのコミットを強調しているが、ソフトウェア事業の責任者を務めるトム・クラウス氏はアナリスト向け電話会議の中で「研究開発に関しては、コアビジネスへの再投資を行う」「vSAN、vSphere、vRealizeは、収益の大部分を牽引する中核のビジネスであり、再投資はここに対して行われることになる」と発言している。ヴイエムウェアは、Kubernetesベースのコンテナ環境を従来の仮想化基盤と統合した「Tanzu」プラットフォームを近年訴求してきたが、クラウス氏が取り上げた製品は、そのようなクラウドネイティブの世界を目指す新機軸のソリューションではなく、既に市場に受け入れられている伝統的な仮想化製品である。オープンソースコミュニティへの投資といった、リターンを定量化しにくい投資が継続されるのかは不安が残る。

反対に、楽観的なシナリオとして描けるのは、ブロードコムの既存事業とヴイエムウェアのテクノロジーが相乗効果を生み、ITインフラにイノベーションをもたらすという未来だ。

例えば、ヴイエムウェアは「Project Monterey」の名称で、データセンターやエッジの処理性能を向上させるべく、新たなネットワーク製品の開発を行っている。ネットワークのパフォーマンスを向上させるには半導体の力は不可欠である。同プロジェクトには競合となる他の半導体メーカーが参画しているという問題はあるが、ブロードコムが長らく本業としてきたネットワーク向けコントローラーの技術を生かせる局面は増えると言えるだろう。

CAのメインフレーム向け製品やアジャイル開発管理製品、シマンテックのセキュリティ製品も、広い意味ではすべてITインフラを管理するためのソリューションと言える。ヴイエムウェアのvSphereはITインフラ技術者にとって「日常の道具」であり、vSphereを通じてより多くのIT資産を管理できるようになれば、生産性の向上やDevOpsの加速につながるかもしれない。

また、ブロードコムのクラウス氏は「われわれはチャネルから遠ざかりたいのではなく、チャネルを抱き寄せたいのだ」と発言しており、チャネルパートナーへ再投資を行う意向を示している。その投資がどのような内容になるのかは未知数だが、パートナー向けの営業活動が途絶えてしまうような事態は避けられそうである。

今回の買収には40日間の猶予期間が設けられており、7月5日までに対抗馬が現れた場合、ヴイエムウェアは他社との買収交渉を進めることもできるが、1.5倍のプレミアムを超える有利な条件を提示する企業が現れる可能性は高くない。買収成立後にヴイエムウェアがどのようなシナリオに沿って歩むことになるのか、引き続き注目したい。

約7兆7500億円という巨費を投じて行われる、ブロードコムによるヴイエムウェアの買収。さまざまな企業を傘下に収めて収益性を急速に高めてきたブロードコムは、その手法を企業向けヴイエムウェアにも適用しようと考えているが、株式市場と技術コミュニティの間で評価は真っ二つに割れている。ヴイエムウェアは今後どのようなシナリオをたどるのか考察する。

(取材・文/日高 彰)

株式市場は巨額買収に好感

CAテクノロジーズ、シマンテックと、ソフトウェア企業の大型買収を続けてきたブロードコムが、次に触手を伸ばすのはヴイエムウェアだ--。米通信社のブルームバーグがこう伝えたのは米国時間5月22日。4日後の26日に両社から買収取引が正式発表されると、報道前に1株95ドル前後で推移していたヴイエムウェア株は130ドル近辺まで急騰。ブロードコム株も前日比3.6%高となり、株式市場は同社のM&A戦略を歓迎した。

買収金額は610億ドル(約7兆7500億円)。今年は、マイクロソフトによるゲーム会社アクティビジョン・ブリザードの買収(687億ドル)が発表されているが、ブロードコムはヴイエムウェアの純負債80億ドルを引き受けるとしており、実質的な金額は上回る。成立すれば、IT業界(通信事業者を除く)の買収では過去最大の規模となる(図参照)。

サーバー仮想化製品のパイオニアであるヴイエムウェアは1998年設立。2004年にストレージ大手のEMCに6億2500万ドルで買収され、15年からはEMCを買収したデル(現デル・テクノロジーズ)の傘下となっていた。デルはEMCの買収に670億ドルを投じたが、EMCが持つ最大の資産がヴイエムウェアだったとされる。言わば、ヴイエムウェアを担保として資金を調達し、自社が得意とするサーバーと、EMCのストレージ事業の統合を図った格好となる。

その後21年に、デル・テクノロジーズは自社グループからのヴイエムウェアの分離(スピンオフ)を実施。このときにヴイエムウェアが実施した特別配当を、EMC買収時に膨れ上がった負債の一部の返済に充てている。デル・テクノロジーズのマイケル・デル会長兼CEOはスピンオフ後もヴイエムウェア株の40.2%を保有し続けていたが、今回ブロードコムの買収に応じることで、ヴイエムウェアを完全に手放すことになる。ブロードコムはヴイエムウェアの株主に1株あたり142.50ドルを提示している。これは買収の話が報道される前の市場価格の1.5倍にあたり、大幅なプレミアムを乗せたかたちだ。

ジョー・ベダ氏が率いるヘプティオを買収するなど、

オープンソースのクラウドネイティブ技術への投資を強化していた

この記事の続き >>

- ブロードコムから他社製品へ 切り替えるパートナーも

- ヴイエムウェアの今後に訪れるシナリオ コスト削減の先にイノベーションを描けるか

続きは「週刊BCN+会員」のみ

ご覧になれます。

(登録無料:所要時間1分程度)

新規会員登録はこちら(登録無料) ログイン会員特典

- 注目のキーパーソンへのインタビューや市場を深掘りした解説・特集など毎週更新される会員限定記事が読み放題!

- メールマガジンを毎日配信(土日祝をのぞく)

- イベント・セミナー情報の告知が可能(登録および更新)

SIerをはじめ、ITベンダーが読者の多くを占める「週刊BCN+」が集客をサポートします。 - 企業向けIT製品の導入事例情報の詳細PDFデータを何件でもダウンロードし放題!…etc…

- 1